Date: 24 septembre, 2020 - Blog

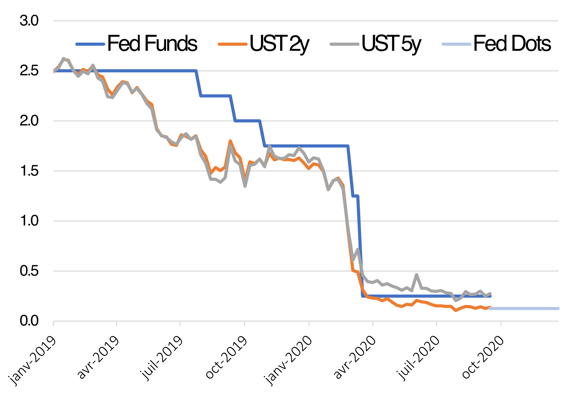

Sans surprise, la Fed a laissé sa politique monétaire inchangée. Il n’y avait cependant pas d’accord total sur ce point. Kaplan et Kashkari ont décidé de voter contre le consensus. Kaplan voulait que la déclaration insiste sur « une plus grande flexibilité des taux directeurs au-delà de ce point » – c’est-à-dire implicitement que les taux pourraient rester bas encore plus longtemps. Neel Kashkari souhaitait préciser que la Fed ne modifierait pas ses taux tant que « l’inflation de base n’aurait pas atteint 2% sur une base soutenue » – encore une fois, un peu plus accommodante. Ni l’un ni l’autre ne constituent des écarts extrêmement significatifs par rapport à ce qui avait été voté, d’ailleurs, le diagramme des prévisions (points) nous donne une vision plus claire. Si l’inflation n’est pas de 2,0% dans la durée, la Fed achètera tout, des obligations aux voitures d’occasion.

source : Bloomberg

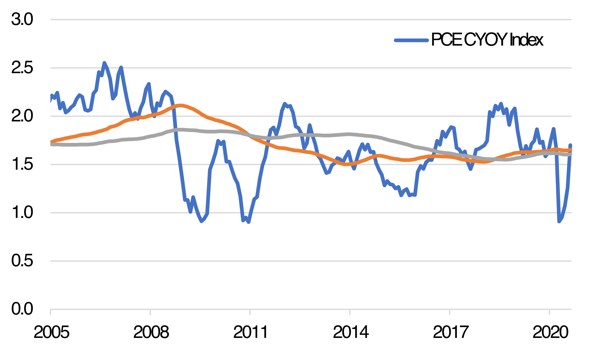

Le régime AIT est pleinement en place, ce qui signifie que l’inflation peut dépasser l’objectif ces 5 prochaines années, mais sans que l’on sache de combien. Si nous regardons une moyenne sur 5-10 ans de l’indice des prix PCE que la Fed privilégie, nous pouvons considérer qu’un régime d’inflation cible de 2,4% a été introduit. Mais, ni la déclaration du FOMC, ni Powell n’ont clarifié l’objectif. Un régime de ciblage moyen de l’inflation signifie une politique accommodante pendant longtemps. Rien n’empêche que la courbe des taux ne peut pas se pentifie. C’est au contraire presque une promesse de la Fed.

source : Bloomberg

Si nous devions retenir quelque chose de cette réunion, c’est la perspective d’une courbe plus pentue sur les maturités les plus longues. La courbe reste très directionnelle par rapport aux données à venir. L’ancrage sur les taux directeurs a été prolongé jusqu’en 2023, ce qui signifie que les rendements à 2 ans ne vont nulle part.

- Une pente de la courbe des taux US plus pentue reste la solution préférée de la Fed