Date: 7 mars, 2019 - Blog

Le High Yield a entrainé la reprise du marché du crédit depuis le début de l’année.

Le rebond des bourses et la baisse des taux ont eu des effets positifs. Après s’être effondré de 4,5% au T4 2018, le marché américain des titres spéculatifs a rebondi et s’est déjà envolé de près de 6% cette année.

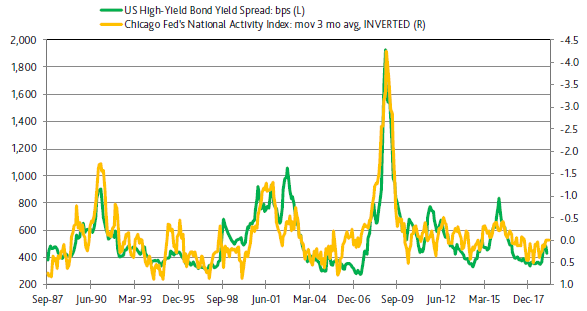

Le spread du HY affiche une forte corrélation avec les indicateurs macroéconomiques, les marchés d’actions et les taux de défaut attendus.

Selon Moody’s, parmi tous les indicateurs, le spread HY présente la plus forte corrélation avec les indicateurs macroéconomiques et plus précisément avec l’indice national d’activité de la Fed de Chicago. Les dernières données indiquent que le marché HY est correctement valorisé.

Source: Moody’s

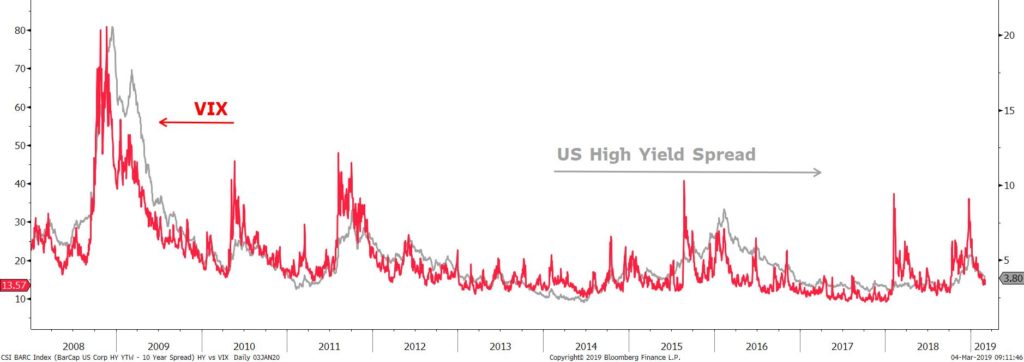

La forte corrélation entre la VIX et le HY souligne l’importance des marchés d’actions pour le crédit privé. Toutes choses étant égales par ailleurs, le risque de défaillance doit diminuer à mesure que le marché attribue une plus grande et plus stable valeur aux actifs et aux revenus de la société adossée à une dette.

Un marché boursier sain améliore la liquidité globale. Les entreprises confrontées à des difficultés financières peuvent plus facilement lever des fonds via la vente d’actifs lorsque le VIX est faible et les PER élevés. Compte tenu du niveau actuel de la VIX (inférieur à 15), le marché du HY a encore du potentiel.

Plus le risque de défaut attendu est faible, plus la valeur de la société sera élevée. Moody’s anticipe que le taux de défaut annuel du HY atteindra 2,4% d’ici janvier 2020, contre 2,6% en janvier 2019. Cela soutient un spread HY stable.

Au cours de l’année écoulée, et indépendamment d’un contexte difficile et instable, les fondamentaux se sont améliorés. L’effet de levier net a été ramené de 4,8 à 4,2 fois, et la couverture des intérêts est passée de 3,5 à 4,4 fois. Alors que les bénéfices devraient diminuer au T1 2019, ils devraient être stables cette année et jusqu’en 2020. La valorisation du HY bénéficie de bases solides et des prévisions de croissance des bénéfices des entreprises d’ici 2020.

Même si la liquidité du marché mondial reste faible – les contraintes réglementaires empêchent toujours les courtiers et les banques d’investissement d’augmenter leurs stocks – la demande pour les nouvelles émissions s’améliore.

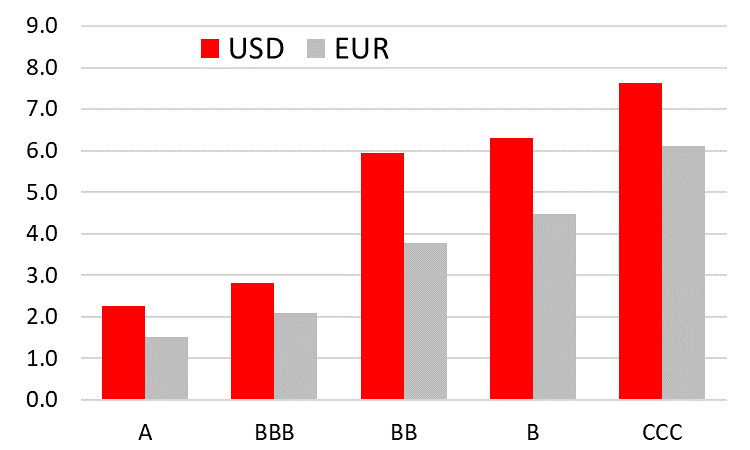

Le HY affiche toujours un rendement de 6,5% aux États-Unis et de 4,0% en Europe, soit un spread moyen de 400 pbs, pour une duration moyenne de 3,5 ans. Cela doit être comparé avec un rendement moyen de 4,0% sur le marché du crédit américain et de 1,1% sur le marché européen, soit un spread de 125 pbs et à un rendement de 2,7% sur le marché des obligations d’État américaines. De plus, la maturité moyenne de ces segments est d’environ 6 ans.

Source: Crédit Suisse

- Après un bon départ, le marché du crédit devrait se stabiliser

- Le principal contributeur à la performance annuelle à venir sera le portage

- Rester surpondéré sur le high yield