Date: 14 novembre, 2018 - Blog

Draghi a présenté des perspectives économiques positives. Bien que certaines enquêtes aient été décevantes, les données réelles suggèrent une poursuite de l’expansion de la zone euro. Et l’inflation devrait tendre vers l’objectif de 2% de la BCE. En dépit de certains risques (protectionnisme, marchés émergents et volatilité des marchés), les perspectives de croissance restent globalement équilibrées. Face à ces risques, maintient-elle son cap ?

Premièrement, certains facteurs du T3 pourraient n’être que temporaires. Et plus important encore, la BCE souhaite mettre un terme à ses achats nets d’actifs sans le moindre doute. La BCE maintiendra ses taux inchangés au moins jusqu’à l’été prochain et la taille de son bilan en réinvestissant les échéances pendant une période prolongée après décembre. Ensuite, la BCE se concentrera davantage sur son forward guidance. Bien entendu, si les perspectives se dégradent, la BCE signalera une période plus longue de taux inchangés et de réinvestissements.

Dernièrement, une attention particulière a été accordée aux règles de réinvestissement et aux outils alternatifs :

- La BCE réexaminera prochainement sa clé de répartition du capital, une mesure qui détermine les modalités de réinvestissement de son QE de 2,6 milliards. Les principaux changements seront marginaux et profiteront surtout à l’Allemagne (+ 0,9%) au détriment de l’Italie et de l’Espagne. Les achats d’obligations italiennes devraient chuter de 0,75 milliard et ceux de l’Allemagne augmenter de 1 milliard par an. Ces chiffres sont plutôt limités par rapport aux 512 et 360 milliards d’obligations allemandes et italiennes détenues par la BCE et aux réinvestissements attendus de de 52 et 32 milliards respectivement.

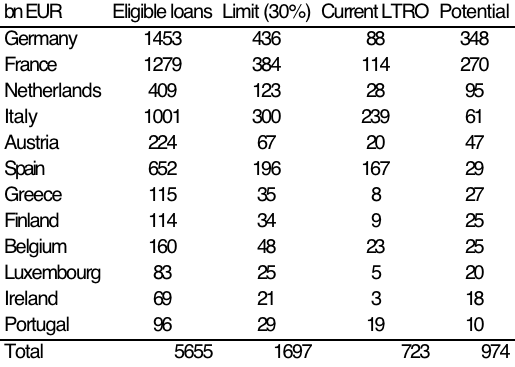

- Les opérations de refinancement à long terme (TLTRO), une mesure qui soutient davantage les banques et la croissance des prêts, ont fait leur retour. Draghi l’a mentionné sans donner de détails lors de sa dernière conférence de presse. Plusieurs membres de la BCE ont fait de même depuis. Une autre série de TLTRO semble probable compte tenu des exigences réglementaires à venir en juillet 2019 et de la fragilité/dépendance des banques du sud de l’Europe à la liquidité. Ces attentes sont légitimes.

Source : BCE

Bien que la BCE n’en ait pas encore discuté en détail, il s’agit d’une mesure politiquement facile à mettre en œuvre. Les principaux utilisateurs ont été l’Italie et l’Espagne. Depuis, le secteur bancaire espagnol s’est redressé. Cependant, le secteur italien reste fragile. Il est toujours difficile d’évaluer les effets de ces opérations sur la croissance économique.

Ce n’est pas un bazooka comme le QE, mais un outil solide qui soutient la croissance des prêts. Les opérations précédentes ont permis de faire baisser les taux proposés au secteur privé. Les taux de prêt aux ménages et aux entreprises ont baissé de 200 pbs après le premier TLTRO en 2014. Cela a donc eu un impact positif évident.

- La BCE ne bougera pas avant l’été prochain afin de favoriser la reflation

- Pas de tsunami à attendre du fait de la mise à jour de la clé de répartition du capital

- D’autres outils, qui soutiennent le consommateur et les banques, devraient être préférés