Date: 28 janvier, 2021 - Blog

Dans le monde des Etats de droit, les débiteurs doivent honorer leurs engagements et payer leurs dettes. C’est un principe de base, qui permet au commerce et aux affaires de se développer en toute confiance. La défaillance est un symptôme d’échec. Dans les pays anglo-saxons, elle est plus acceptable qu’en Europe, car le culte de l’entrepreneuriat/innovation comporte des risques qu’il faut promouvoir. Trump en est l’exemple extrême. Dans les pays luthériens, la défaillance est un anathème, ce qui implique une nette préférence pour l’austérité plutôt que pour la prodigalité. La carrière politique et le soutien indéfectible à A. Merkel l’illustrent bien.

Les deux écoles de pensée convergent sur des exceptions ¨acceptables¨ : lorsque ¨les débiteurs fondamentalement faibles¨ sont confrontés à l’impossibilité de rembourser. La situation de plusieurs pays émergents/frontières saute à l’esprit. Comme, plus près de nous, le cas de la Grèce il y a quelques années. Les prêts aux étudiants aux États-Unis seront très probablement le prochain renflouement – partiel – organisé.

Mais, la plupart des pays développés seront finalement confrontés à cette douloureuse question dans les années à venir, suite au processus d’addiction de la dette qui a dérapé en 2020 pour faire face à la Covid. Pour l’instant, les QE font l’affaire. Demain, telle banque centrale pourrait même monétiser les émissions du Trésor. Au bout du compte, la question du retour (remboursement) du capital deviendra la question-clé !

La question de l’annulation de la dette (publique) est incontournable

Il faut espérer qu’elle ne s’imposera qu’à moyen terme

Annulation de facto

Les banques centrales sont entrées dans une nouvelle phase d’expérimentation monétaire. Leurs opérations d’assouplissement quantitatif ont augmenté – considérablement – en volume et sont devenues persistantes. À leur échéance, les obligations acquises sont effectivement ¨remplacées¨. L’encours de la dette publique qu’elles détiennent est donc en constante augmentation. Certes, il n’y a pas d’annulation comptable de la dette. Mais il s’agit en fait d’une forme de stérilisation qui ne dit pas son nom.

Ce processus protège la note de crédit des pays et réduit le coût de financement des gouvernements. Comme l’a fait le Japon, les États-Unis et l’Europe se sentent à l’aise pour poursuivre cet exercice pendant un certain temps encore, avant qu’une crise ne survienne. Rappelons au passage que le Japon profite d’une situation particulière, car la grande majorité de sa dette souveraine est détenue par les Japonais (tant les investisseurs privés qu’institutionnels), fournissant un ballast que ni l’Europe ni les États-Unis ne possèdent.

Un tel arrangement, par lequel la main gauche du gouvernement permet à la main droite d’emprunter beaucoup d’argent, est toxique au bout du compte. Mais, tout d’abord, la pandémie légitime des mesures sans précédent : les politiciens et économistes orthodoxes / conservateurs resteront muets à court terme. Et deuxièmement, imprimer de l’argent et effacer la dette publique qui en résulte est admissible – selon différentes écoles de pensée – tant qu’il y a très peu d’inflation…

Il est trop tôt pour s’inquiéter des dérives de la politique monétaire

Mais la fin de la pandémie et une reprise synchronisée changeront la donne

Les langues se délient !

BlueBay Asset Management, fondée en 2001, est une boutique à succès, c’est-à-dire l’un des plus grands gestionnaires européens spécialisés dans le crédit obligataire et les stratégies alternatives. Par nature, elle soutient l’ingénierie financière et autres. En bref, la société ne ressemble pas à un nid de penseurs conservateurs et orthodoxes. Pourtant, son CIO a écrit un article – très – surprenant dans le FT il y a quelques semaines, intitulé ¨il est temps de parler d’effacement de la dette publique¨. Un vrai pavé dans la mare !

Il se réfère en fait à un épisode récent, lorsque certains hauts fonctionnaires européens ont demandé à la BCE d’alléger le fardeau de la dette en annulant les obligations souveraines qu’elle possède : une annulation pure et simple, un vrai ¨write-off¨. Evidemment, C. Lagarde a immédiatement rejeté cette proposition, suivie de toute urgence par d’autres banquiers centraux et économistes. Mais, sur le fond, Dowding marque des points lorsqu’il suggère que, pour respecter la forme / sensibilité, les gouvernements pourraient émettre des obligations d’une échéance de … 10’000 ans à taux zéro ! Serait-ce vraiment moins respectable pour les épargnants qu’émettre des obligations à taux d’intérêt négatif qui, comptablement les spolient ? Sur le principe même de l’annulation historique de la dette, on pense naturellement à l’hyperinflation du Zimbabwe ou de l’Allemagne dans les années 1930. Mais il existe d’autres cas significatifs : en 1868, à la fin de la guerre civile, les Etats-Unis ont déclaré la dette de la Confédération nulle. Par deux fois, le Mexique a répudié sa dette (1857-1860 et 1863-1867) …

L’annulation de la dette publique est, par principe, un anathème

Mais dans des circonstances très particulières, elle pourrait s’avérer nécessaire en fin de compte

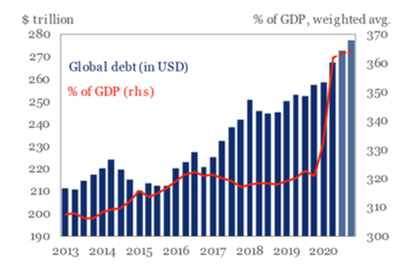

Selon l’Institute for International Finance, la dette mondiale des pays avancés a augmenté en flèche, pour approcher le niveau sans précédent de près de 400 % du PIB.

La dette mondiale a dépassé 272 milliards de dollars au T3 20

Source : IIF, BIS, IMF, National sources

BlueBay considère à juste titre que l’annulation créerait des chocs financiers majeurs, par le biais de la reconstitution d’une prime de risque. Les taux souverains connaîtraient une hausse brutale et soudaine. Il faut toutefois distinguer deux scénarios :

- Le pire, si les gouvernements venaient à faire défaut unilatéralement sur une partie de leur dette. Cela créerait un choc majeur pour le système financier mondial…

- Le plus bénin, si une banque centrale décidait d’annuler une partie de la dette souveraine qu’elle détient. Cela provoquerait mécaniquement une perte comptable de la même ampleur. Par conséquent, toute initiative de ce type devrait être remise dans le contexte de sa fortune nette comptable. La Fed, par exemple, a un avantage par rapport à ses pairs, car elle pourrait réévaluer son importante réserve d’or aux prix du marché, pour en compenser une partie.

Les penseurs les plus pragmatiques soutiennent que, pour éviter une crise de confiance dramatique, des garde-fous sont nécessaires : calibrer la taille, la portée et la durée des opérations, mettre en place un cadre juridique / constitutionnel clair, etc. Mais soyons réalistes : la préparation de telles garanties équivaudrait à télégraphier aux marchés la volonté d’annuler la dette. Probablement impraticable en pratique.

Le pays qui sautera le pas en premier aura un avantage indéniable

Le succès de ce processus implique plutôt de s’appuyer sur l’effet de surprise / fait accompli

- En 2021, le débat sur l’annulation de la dette – publique – migrera du cercle des spécialistes au grand public

- Dès que la pandémie sera terminée, la pression sur les gouvernements augmentera

- En dépit d’importantes mesures de relance budgétaire, ce sont les banques centrales qui resteront sous les feux de la rampe