Date: 11 mars, 2021 - Blog

Quand le mieux est l’ennemi du bien

La vaccination s’accélère, ouvrant la voie à une réouverture progressive de l’économie à partir du deuxième trimestre et à une immunité collective d’ici la fin de l’année dans de nombreux pays. La reprise économique va clairement s’accélérer. La nouvelle administration américaine rétablit de nombreux liens internationaux et restaure sa crédibilité. L’Italie a évité une crise politique en nommant un maestro technocrate.

Tous ces développements ont entraîné une hausse significative – environ 50 pbs – des taux longs en peu de temps (environ un mois). En soi, cela confirme que les risques de récession et de déflation appartiennent au passé. Cela permettra également d’alléger la pression exercée sur les fonds de pension et les assurances-vie pour qu’ils honorent leurs engagements de long terme. Les épargnants et les banques applaudiront également. Mais, en fin de compte, une telle multiplication des bonnes nouvelles crée un hic pour les décideurs politiques et les banques centrales. En effet, leur capacité à maintenir des taux ultra bas, pendant très (très) longtemps, est testée activement par les marchés.

La poursuite – sinon l’essence – de la répression financière est remise en question

Fin du coma artificiel des obligations

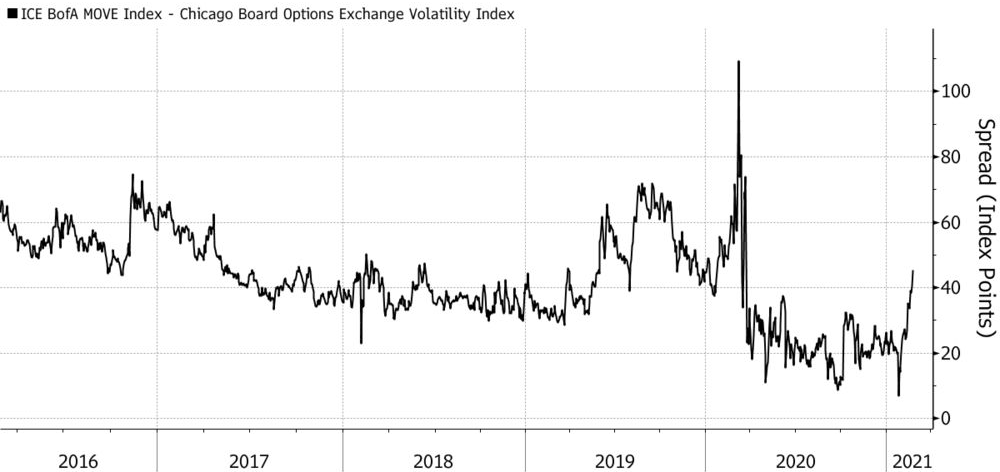

Le coût de la garantie / protection des portefeuilles d’obligations, c’est-à-dire l’indice Move, s’est effondré à la suite de la pandémie. Il est même resté sous la barre des 20 pendant de nombreux mois l’année dernière. Mais la résurgence des évolutions défavorables sur les marchés obligataires américains, et pas seulement à l’extrémité très longue de la courbe, ébranle définitivement le navire obligataire. Cela est clairement visible avec la forte hausse de l’indice au-dessus de 40 en quelques jours seulement.

Source : Bloomberg

C’est un signal d’alarme pour les banquiers centraux. Ils ne peuvent plus se contenter de tergiverser et de gagner du temps, lorsqu’ils s’adressent aux marchés. En fait, il ne s’agit pas seulement d’un problème américain. Les taux européens et japonais ont également connu une évolution défavorable. Pour l’instant, le ¨dommage¨ pour les investisseurs mondiaux orientés à long terme, tels que les fondations, les fonds de pension et les gestionnaires mondiaux de fonds ¨balancés¨, a été très limité, voire inexistant. Toutefois, pour les segments des investissements à longue duration, la situation est différente. Par exemple, quelques valeurs technologiques de haut vol, dont Tesla, ont corrigé de plus de 20 % par rapport à leurs récents sommets. De même, l’obligation (centenaire) emblématique autrichienne – arrivant à échéance en 2117 – a connu une chute d’une ampleur similaire.

Source : Bloomberg

- Les marchés entrent dans la zone d’apprentissage

- Ce faisant, ils défient la répression financière

- Les décideurs politiques mondiaux doivent de toute urgence adapter / recalibrer leur politique