Date: 8 novembre, 2018 - Blog

Octobre a offert un réveil brutal au segment le plus risqué du marché obligataire. Le High Yield (HY) a enregistré son pire mois en plus de deux ans et demi. Plus tôt dans le mois, le spread HY américain avait atteint son plus bas niveau depuis la crise financière. Depuis lors, il s’est élargi de 300 pbs à plus de 375 pbs en moins de 4 semaines. Les pertes les plus marquées ont concerné le segment le plus risqué – à savoir les obligations notées CCC ou moins – qui affichait jusque-là la meilleure performance depuis le début de l’année avant la correction du marché action. Le segment noté CCC a atteint pour la première fois depuis la fin 2016 le seuil des 10,0% de rendement. Le repricing du HY a plus à voir avec des craintes sur la croissance des bénéfices que sur une hausse du nombre de défaut des entreprises.

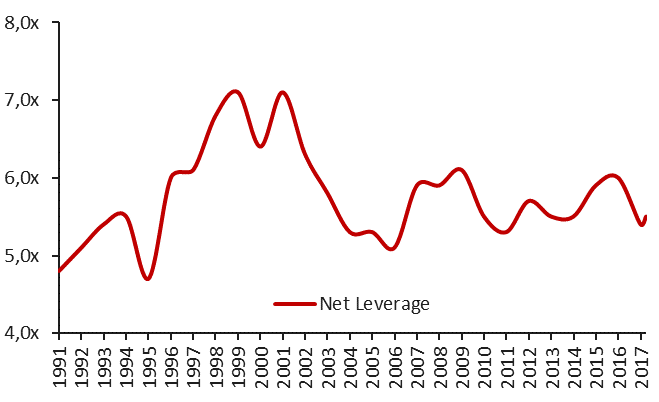

Le levier financier du HY reste proche de son plus bas niveau d’après-crise. Le déterminant le plus connu de la dynamique des spreads de crédit dans le temps est le levier financier. Il est assez stable depuis le milieu des années 2000 entre 5,0 et 6,0 fois l’EBITDA sur une base nette. Une grande partie de l’amélioration de la qualité du crédit depuis 2008 se reflète dans l’évolution de la notation globale.

À ce jour, les obligations notées BB représentent 43% du marché, contre 36% en 2008. Par conséquent, le marché du HY semble relativement stable quand il est analysé au travers du prisme du levier financier, ce qui devrait être soutenant lors du prochain ralentissement si les pratiques financières perdurent, contrairement aux précédents cycles. De plus, la répartition sectorielle est beaucoup plus équilibrée que par le passé, les 3 principaux secteurs représentent moins de 30%, alors qu’en 2016 le secteur de l’énergie représentait à lui seul plus de 20%.

Source: Bloomberg

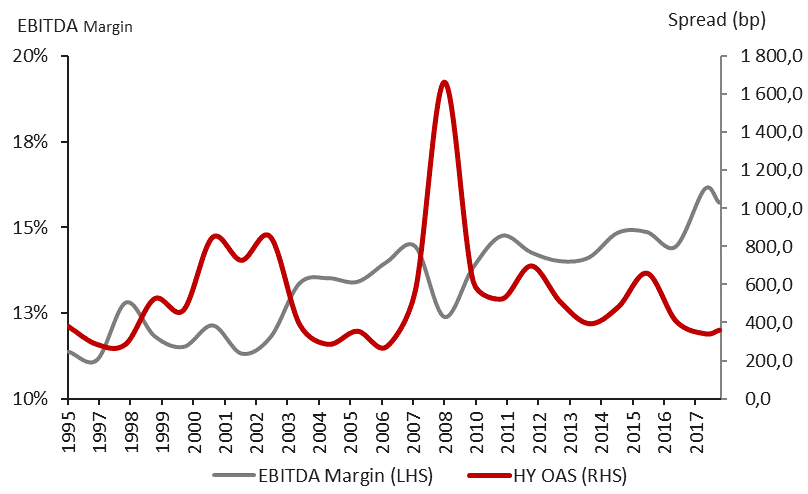

Le deuxième facteur le plus important est nettement plus volatil dans le temps. La marge d’EBITDA, grâce à la réforme fiscale américaine, il vient d’atteindre des niveaux record. Cela explique pourquoi les spreads du HY américains ont atteint de si bas niveaux. Jusqu’à présent, les mesures de relance budgétaire ont soutenu les bénéfices et les spreads aux États-Unis. La baisse des marges à venir n’est ni nouvelle ni alarmante. Cela reflète simplement le fait que la récente augmentation des marges résultant de la réforme de l’impôt va se dissiper. Le taux de défaut des HY aux États-Unis restera inférieur à 2,0% ces 12 prochains mois, son plus bas niveau depuis 2013, selon Fitch.

Source: Bloomberg

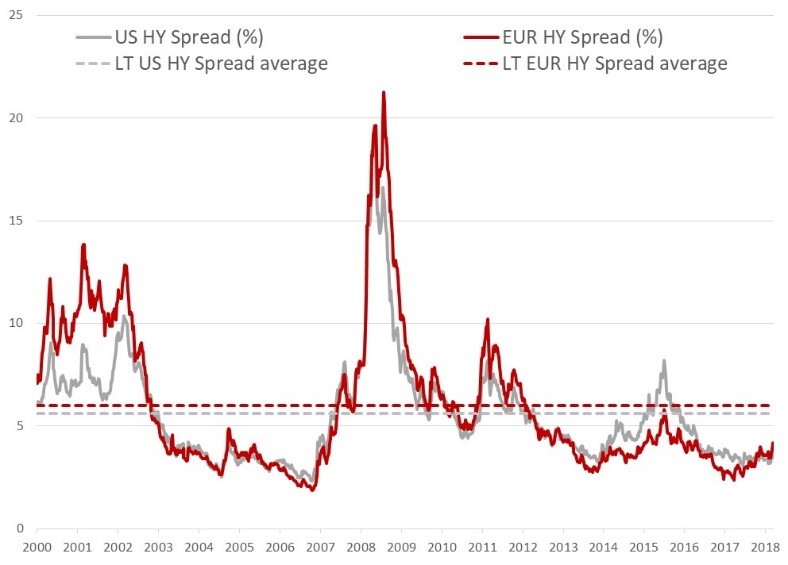

Même si les spreads du HY, aux États-Unis et en Europe, ont atteint leurs plus hauts niveaux en plus d’un an, ils restent cependant encore loin de leurs moyennes de long terme. Un retour vers ces niveaux constituerait un point d’entrée attractif.

- La correction du marché du HY est saine, mais insuffisante

- Il reste toujours trop cher compte tenu des risques sur les marges